نرخ بهره نقش مهمی در امور مالی شخصی و تجاری دارد. در برخی از موارد این نرخ تعیین میکند که بدهی شما چقدر است و یا چقدر میتوانید از انواع خاصی از سرمایهگذاریها درآمد کسب کنید. درک نحوه عملکرد نرخ بهره میتواند به شما کمک کند تا تصمیمات مالی بهتری بگیرید و پول خود را مدیریت کنید. برای آشنایی بیشتر با نرخ بهره در ادامه این مقاله با ما همراه باشید.

نرخ بهره چیست

نرخ بهره به مبلغی اطلاق میشود که وام دهنده دریافت میکند. هنگامی که از بانک یا وام دهنده دیگری وام میگیرید، بهره روش اولیهای است که وام دهنده از طریق آن درآمد کسب میکند. بنابراین این مبلغی است که در کنار آنچه قرض میگیرید بازپرداخت میکنید و به عنوان درصدی از بدهی شما محاسبه میشود.

نرخ بهره وام معمولاً به صورت سالانه ذکر میشود و به صورت نرخ درصد سالانه (APR) بیان میشود. نرخ بهره همچنین میتواند برای یک حساب پس انداز یا گواهی سپرده (CD) اعمال شود. در این صورت، بانک یا اتحادیه اعتباری درصدی از وجوه واریز شده را به صاحب حساب پرداخت میکند. عبارت بازده درصدی سالانه (APY) به سود کسب شده در این حسابهای سپرده اشاره دارد.

نرخ بهره برای اکثر معاملات وام یا استقراض اعمال میشود. افراد برای خرید خانه، تأمین مالی پروژهها، راهاندازی یا تأمین مالی مشاغل، یا پرداخت شهریه کالج، پول قرض میکنند. کسب و کارها با خرید داراییهای ثابت و بلندمدت مانند زمین، ساختمان و ماشین آلات، برای تأمین مالی پروژههای سرمایهای وام میگیرند و عملیات خود را گسترش میدهند. پول قرض گرفته شده یا به صورت یکجا در تاریخ از پیش تعیین شده یا به صورت اقساط دورهای بازپرداخت میشود.

برای وامها، نرخ سود به اصل پول اعمال میشود که مبلغ وام است. نرخ بهره هزینه بدهی برای وام گیرنده و نرخ بازده برای وام دهنده است. پولی که باید بازپرداخت شود معمولاً بیشتر از مبلغ قرض شده است، زیرا وامدهندگان برای از دست دادن استفاده از پول در طول دوره وام به غرامت نیاز دارند. وام دهنده میتوانست در آن دوره به جای ارائه وام، وجوه را سرمایهگذاری کند، که باعث ایجاد درآمد از دارایی میشد. تفاوت بین کل مبلغ بازپرداخت و اصل وام، سود شارژ شده است.

اما نرخ بهره چگونه کار میکند؟ بهره اساساً هزینهای است که وام گیرنده برای استفاده از یک دارایی مانند پول نقد، اموال یا وسیله نقلیه دریافت میکند. وقتی نرخ بهره بالاتر باشد، هزینه وام گرفتن بیشتر میشود. اگر پول قرض میکنید، باید اصل مبلغ و همچنین مبلغ بهرهای که با آن موافقت کردهاید را پس بدهید. بیایید به یک نمونه سناریوی استقراض با فرض قرارداد وام دهی یک ساله نگاهی بیندازیم:

جین از بانک وام ۲۰۰ هزار دلاری میگیرد و در قرارداد وام قید شده است که نرخ سود وام ۴ درصد است. این به این معنی است که جین باید مبلغ اصلی وام (۲۰۰ هزار دلار) به اضافه ۴٪ از مبلغی را که وام گرفته است (۸ هزار دلار) را بازپرداخت کند. بنابراین در مجموع، جین ۲۰۸ هزار دلار به بانک خواهد پرداخت.

این مثال با استفاده از محاسبه ساده نرخ بهره محاسبه شده است:

نرخ بهره ساده = اصل x نرخ بهره x زمان

اگر وام جین با وام مسکن ۳۰ ساله بود، سود پرداختی به این صورت بود:

۲۰۰ هزار دلار (اصل یا مبلغ اصلی وام گرفته شده) x نرخ بهره ساده ۴٪ x ۳۰ (سال) = ۲۴۰ هزار دلار (در پرداخت بهره)

اگر پول خود را سرمایهگذاری میکنید، انتظار دارید مبلغی را که قرار دادهاید به اضافه سود مورد توافق دریافت کنید. توجه داشته باشید که با سرمایهگذاری، همیشه بازدهی تضمین نمیشود و بسته به نوع سرمایهگذاری، نرخ بهره ممکن است نوسان داشته باشد.

درک نرخهای بهره و توجه به آنها میتواند به شما در تخمین یا محاسبه فاکتور مهم در سرمایهگذاری مانند بازده سود سهام احتمالی (potential dividend yield) یا هزینههای فرصت (opportunity costs) کمک کند.

انواع نرخ بهره

نحوه محاسبه دقیق سود بستگی به نوع نرخ بهرهای دارد که با آن سروکار دارید. در زیر فرمولها و توضیحات بیشتر برای دو نوع رایج نرخ بهره آورده شده است:

۱- نرخ بهره ساده

بهره ساده یک روش ساده برای محاسبه سود است که فقط نرخ بهره را بر اصل سرمایه اعمال میکند و نه بر هر مقدار بدهی اضافه شده یا به دست آمده.

فرمول نرخ سود ساده این است:

مبلغ اصلی x نرخ بهره x زمان

باید در نظر داشته باشید که درصدها باید به صورت ارقام اعشاری برای این فرمول بیان شوند. میتوانید این کار را با تقسیم درصد بر ۱۰۰ انجام دهید.

به عنوان مثال، فرض کنید ۱۰۰۰ دلار برای یک دوره ۱ ساله با نرخ ۵ درصد وام گرفتهاید. شما ۵% را بر ۱۰۰ تقسیم میکنید تا 0.05 بدستآورید که این رقمی است که میتوان در فرمول استفاده کرد. سپس فرمول ریاضی به صورت زیر است:

۱۰۰۰ دلار x 0.05 x ۱ = ۵۰ دلار

در این صورت، در مجموع ۱۰۵۰ دلار بازپرداخت خواهید کرد. از سوی دیگر اگر این یک سرمایهگذاری بود، پس از ۱ سال ۵۰ دلار از آن درآمد کسب میکردید.

اگر برای ۵ سال وام میگرفتید چه؟ فرمول ریاضی به صورت زیر خواهد بود:

۱۰۰۰ دلار x 0.05 x ۵ = ۲۵۰ دلار

بنابراین حتی اگر نرخ یکسان باشد، طولانیتر شدن بازپرداخت وام منجر به پرداخت پول بیشتر به عنوان بهره میشود.

البته در دنیای مالی واقعی، نرخهای بهره معمولاً با فرمولهای پیچیدهتری محاسبه میشوند، اما این به شما توضیح میدهد که سود ساده چگونه کار میکند. بهره ساده نسبت به بهره مرکب، سود کمتری ایجاد میکند، بنابراین در صورتی که پول قرض میکنید یک گزینه جذابتر است و در صورت سرمایهگذاری سود کمتری دارد.

۲- نرخ بهره مرکب

بهره مرکب بیش از اصل سرمایه را در نظر میگیرد و بر اساس اصل به اضافه بهرهای که تعلق گرفته است محاسبه میشود.

فرمول بهره مرکب به صورت زیر است:

[p (1 + r/n)nt]

در این فرمول:

P = اصلی

r = نرخ بهره به صورت اعشاری بیان می شود

N = هر چند وقت یکبار نرخ بهره سالانه ترکیب می شود

t = طول کل دوره

بیایید این فرمول را برای مثال بالا اعمال کنیم که شامل ۱۰۰۰ دلار وام گرفته شده با ۵٪ به مدت ۵ سال است. فرض کنید سود هر ماه ترکیب میشود، بنابراین ۱۲ بار در سال این اتفاق میافتد. فرمول ریاضی برای محاسبه سود در این مثال به شکل زیر است.

$1,000 (1 + 0.05/12) 5 x 12

$1,000 (1 + 0.004167) 60

$1,000 (1.004167) 60

$1,000 (1.28338)

1273.38 دلار

در نهایت شما مبلغ اصلی اولیه ۱۰۰۰ دلار را کم میکنید و متوجه میشوید که کل سود پرداختی 273.38 دلار است. این را با رقم سود ساده از بخش فوق ۲۵۰ دلار مقایسه کنید، خواهید دید که سود مرکب بیشتر خواهد بود. این اتفاق برای شما به عنوان یک سرمایهگذار خوب است و معمولاً برای شما به عنوان وام گیرنده بد است.

تأثیرات نرخ بهره بر بازارهای مالی

به طور کلی، وضعیت نرخ بهره در اقتصاد میتواند دریافت اعتبار یا کسب درآمد از سرمایهگذاری را آسانتر یا دشوارتر کند. آنها میتوانند بر قدرت خرید هر دلار در حساب بانکی شما تأثیر بگذارند. آنها به طور قابل توجهی بر میزان پولی که باید امروز برای پس انداز دوران بازنشستگی خود صرف کنید، تأثیر میگذارند. نرخ بهره شما میتواند هزاران – یا حتی دهها هزار – دلار را در طول عمر یک وام بزرگ مانند وام مسکن پس انداز کرده یا از دست بدهد. در ادامه به مهمترین تأثیرات نرخ بهره بر بازارهای مالی خواهیم پرداخت:

۱- بازار سهام

در بسیاری از شرایط، تغییرات نرخ بهره میتواند بر قیمت سهام تأثیر بگذارد. بیشترین تأثیر قیمت سهام بر نرخ بهره بر تقاضای اوراق است. اگر قیمت سهام کاهش یابد، ممکن است نشان دهنده آن باشد که سرمایهگذاران به دنبال کاهش ریسک پرتفوی و سرمایهگذاری بیشتر در اوراق قرضه هستند. اوراق قرضه یک ابزار بدهی است که صاحب آن معمولاً نرخ بهره ثابتی را در طول عمر خود دریافت میکند.

زمانی که نرخ بهره افزایش مییابد، هم کسب و کارها و هم مصرفکنندگان هزینههای خود را کاهش میدهند. این امر باعث کاهش درآمد و کاهش قیمت سهام میشود. از سوی دیگر، زمانی که نرخ بهره به میزان قابل توجهی کاهش یافته است، مصرفکنندگان و کسب و کارها هزینهها را افزایش میدهند و باعث افزایش قیمت سهام میشوند.

فرض کنیم که نرخهای بهره غالب ۵ درصد است. اگر اوراقی معادل ۱۰۰۰ دلار قیمت داشته باشد و نرخ بهره آن ۵ درصد باشد، سالانه ۵۰ دلار به دارندگان اوراق پرداخت خواهد کرد. اگر نرخ بهره به ۱۰% افزایش یابد، اوراق قرضه جدید منتشر شده دو برابر خواهد شد، یعنی ۱۰۰ دلار به ازای هر ۱۰۰۰ دلار به ارزش اسمی پرداخت خواهد شد. به همین ترتیب، اگر نرخ بهره به ۱ درصد کاهش یابد، اوراق جدید تنها ۱۰ دلار به ازای هر ۱۰۰۰ دلار به ارزش اسمی پرداخت خواهند کرد. بنابراین، اوراق قرضهای که ۵۰ دلار پرداخت میکند، تقاضای بالایی خواهد داشت و قیمت آن بسیار بالا خواهد بود.

۲- بازار طلا

نرخهای بهره برای هر کشوری متفاوت است و تأثیرات متفاوتی بر اقتصاد و قیمت طلا در آن کشورها دارد. نرخها در ایالات متحده تأثیر بیشتری نسبت به سایر کشورها دارند و از آنجایی که طلا عمدتاً با دلار آمریکا معامله میشود، نرخ بهره آن تأثیر خاصی بر قیمت طلا دارد. نتیجه این است که وقتی فدرال رزرو ایالات متحده نرخ بهره را افزایش میدهد، این میتواند تأثیر عمیقی بر قیمت طلا داشته باشد. معمولاً افزایش نرخ بهره باعث کاهش قیمت طلا میشود، در حالی که کاهش نرخ بهره به بالا نگه داشتن طلا کمک میکند.

۳- بازار ارز دییجتال

قیمت ارزهای رمزنگاری شده، تمایل به واکنش معکوس نسبت به نرخ بهره دارند. به عنوان یک قاعده کلی، نرخ بهره را میتوان به عنوان مخرج مشترکی که برای قیمتگذاری داراییها استفاده میشود، تجسم کرد. اگر این مخرج افزایش یابد، بیشتر داراییها کاهش قیمت پیدا میکنند و بالعکس. بنابراین، داراییهای بسیار ناپایدار مانند ارزهای دیجیتال و توکنهای غیرقابل تعویض (NFT) از این قاعده مستثنی نیستند.

از منظر رفتاری، زمانی که نرخها پایین است، بانکها نرخ پس انداز پایینتری ارائه میدهند. در نتیجه، سرمایهگذاران بیشتر به دنبال داراییهای پرریسکتر مانند سرمایههای مخاطرهآمیز و ارزهای دیجیتال هستند تا بازدهی بالاتری را دنبال کنند. این افزایش تقاضا میتواند قیمت کریپتو را افزایش دهد. از سوی دیگر، افزایش نرخ بهره، داراییهای امن مانند حسابهای پسانداز و اوراق قرضه را جذابتر کرده و سرمایهگذاران را از سرمایهگذاریهای پرریسکتر مانند ارزهای دیجیتال دور میکند و به طور بالقوه منجر به کاهش قیمت ارز دیجیتال میشود.

تأثیر نرخ بهره به ویژه در داراییهای پرریسکتر مشهود است. ارزهای دیجیتال، با نوسانات ذاتی و عدم سابقه مالی ثابت، به ویژه به تغییرات در پی تغییر نرخ بهره حساس هستند.

رابطه نرخ بهره آمریکا با ارز دیجیتال

در حالی که قیمت ارزهای دیجیتال همراه با سایر داراییهای پرخطر کاهش یافت، بسیاری از کالاها از جمله نفت در اوایل سال ۲۰۲۲ افزایش یافتند، اما بسیاری از این تغییرات کوتاه مدت بود. با کاهش نرخ بهره صندوق فدرال رزرو و سپس توقف آن در سال ۲۰۲۳، به نظر میرسد نفت و کریپتو هم حمایتی پیدا کردهاند.

ارزهای رمزنگاری شده اغلب به عنوان یک درمان برای همه چیزهایی که شما را رنج میدهند، مانند تورم، نرخهای بهره پایین، کمبود قدرت خرید، کاهش ارزش دلار و غیره معرفی شدهاند. تا زمانی که کریپتو در حال افزایش باشد، بدون توجه به سایر داراییها، به راحتی میتوان به این نکات مثبت اعتقاد داشت.

یک کارشناس اقتصادی به نام راجو میگوید: «حقیقت این است که ثابت شده است که قیمتهای کریپتو تحت تأثیر همان احساسات بازاری است که بر سرمایهگذاران خردهفروشی سهام تأثیر میگذارد». بهطور کلی، نرخهای بهره بالا، سرمایهگذاران را از سرمایهگذاریهای پرخطرتر مانند ارزهای دیجیتال میترسانند و کاهش نرخها از سوی جامعه سرمایهگذاران رمزارز مثبت تلقی میشود.

در واقع، ارزهای رمزپایه مانند سایر داراییهای پرخطر به کاهش نقدینگی واکنش نشان میدهند، زمانی که فدرال رزرو در نوامبر ۲۰۲۱ قصد خود را برای افزایش نرخها اعلام کرد و سپس در طول سال ۲۰۲۲ وقتی که فدرال رزرو به شدت این کار را دنبال کرد، بازار ارز دیجیتال سقوط کرد.

اما بیثباتی در بخش بانکی باعث شد تا بسیاری از معاملهگران با این باور که در آینده افزایش نرخها کمتر خواهد بود، ارزهای دیجیتال را پیشنهاد دهند. و از آنجایی که به نظر میرسید نرخها در اکتبر ۲۰۲۳ به اوج خود رسیده و سپس کاهش یافته است، قیمت داراییهای پرریسکتر افزایش یافت، زیرا مسیر کاهش نرخ بهره روشن بود. اما عوامل دیگری نیز در افزایش قیمت ارزهای دیجیتال در اواخر سال ۲۰۲۳ نقش دارند.

بنابراین این انتظار که فدرال رزرو به زودی نرخهای خود را کاهش دهد، به جلوگیری از کاهش قابل ملاحظه نفت به زیر ۷۰ دلار در هر بشکه در سالهای ۲۰۲۳ و ۲۰۲۴ کمک کرد. و همین اتفاق برای ارزهای دیجیتال هم افتاد.

برندگان و بازندگان تغییرات نرخ بهره

با وجود قوانینی مانند قانون فرصتهای اعتباری برابر (ECOA) که شیوههای تبعیضآمیز وام دهی را ممنوع میکند، نژادپرستی سیستماتیک در ایالات متحده حاکم است.

شواهدی وجود دارد که ثابت میکند سفید پوستان بیشتر برای وام مسکن تأیید میشوند. دادههای گزارش شده تحت قانون افشای وام مسکن خانه، جامعترین اطلاعات در دسترس عموم در مورد فعالیت بازار وام مسکن، نشان میدهد که متقاضیان سیاه پوست، اسپانیایی و آسیایی در سال ۲۰۲۲ به ترتیب. 16.4٪، 11.1٪ و 9.2٪ مواقع از دریافت وامهای رهنی منع شدند. به از سوی دیگر، نرخ جلوگیری از دریافت وام برای متقاضیان سفیدپوست بسیار کمتر و برابر با ۵. ۸٪ بود.

همچنین دادههایی وجود دارد که نشان میدهد نژاد بر نرخ بهره تأثیر میگذارد. Realtor.com با استفاده از دادههای وام مسکن در سالهای ۲۰۱۸ و ۲۰۱۹، کشف کرد که به خریداران خانه در جوامع عمدتاً سیاهپوست وامهایی با نرخ بهره ۱۳ امتیاز پایه بالاتر از خریداران مسکن در جوامع سفیدپوست ارائه میشود.

شواهد تبعیض نرخ بهره با وام مسکن توسط منابع دیگری از جمله دانشگاه هاروارد واندیشکده مؤسسه Urban تأیید شده است که در سال ۲۰۲۲ ادعا کردند که یک مالک سیاه پوست به طور متوسط نرخ بهره ۳۳ واحد پایه بالاتر از مالک سفیدپوست دریافت میکند و میپردازد. حدود ۲۵۰ دلار بیشتر در سال!

همه با این یافتهها موافق نیستند. مطالعهای توسط اقتصاددانان در هیئت مدیره فدرال رزرو به این نتیجه رسید که هیچ نژادی از رفتار ترجیحی برخوردار نیست، و نویسندگان آن حدس میزنند که گزارش نابرابریها ممکن است مربوط به وام گیرندگان سیاه پوست و اسپانیایی خاصی باشد که تمایل به انتخاب نرخهای بهره کمی بالاتر در ازای هزینههای اولیه پایینتر دارند. که به همین دلیل منع شدهاند.

هیئت فدرال رزرو معتقد است که تبعیض در حال بهبود است و این امر را تا حدی وابسته به افزایش پذیرهنویسی خودکار و اجرای دقیقتر قانون مسکن منصفانه و ECOA میداند.

نگاهی به تاریخچه تأثیرات نرخ بهره آمریکا بر قیمت بیت کوین

گرچه روندهای تاریخی همیشه یکسان نیستند، اما روندهای تاریخی بر تأثیر نرخ بهره بر قیمت بیت کوین تأکید میکند که بازارهای ارزهای دیجیتال، NFT و DeFi را نیز شامل میشود.

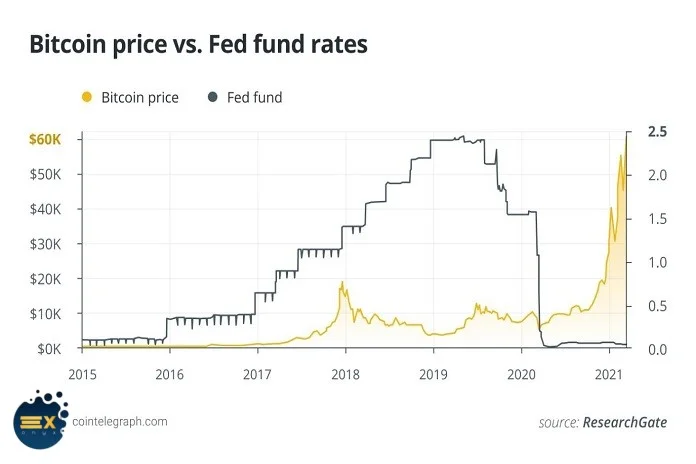

بیت کوین ( BTC )، بزرگترین ارز دیجیتال از نظر ارزش بازار، رابطه پیچیدهای با تصمیمات نرخ بهره فدرال دارد. در حالی که همبستگی همیشگی نیست، روندهای تاریخی نشان میدهند که تأثیر نرخهای بهره بر قیمت بیت کوین تأثیر زیادی در بازارهای ارزهای دیجیتال، NFT و DeFi داشته است. در ادامه به بررسی این موضوع در بازههای زمانی مختلف خواهیم پرد اخت.

بازگشت به سال ۲۰۱۸

در زمان ریاست وقت، جانت یلن، فدرال مجموعهای از افزایش نرخ بهره را با هدف مهار نگرانیهای تورم آغاز کرد. این دوره با کاهش چشمگیر قیمت بیت کوین مصادف شد. بیت کوین از اوج نزدیک به ۲۰ هزار دلار در دسامبر ۲۰۱۷، تا دسامبر ۲۰۱۸ به حدود ۳۲۰۰ دلار سقوط کرد که یک زیان خیرهکننده بیش از ۸۰ درصد بود.

با کاهش قیمت بیت کوین، کل دارایی ارزهای دیجیتال کاهش یافت. در حالی که عوامل دیگری مانند هک مبادلات و عدم قطعیت نظارتی نیز در این کاهش قیمت نقش داشتند، محیط افزایش نرخ بهره بدون شک یکی از عوامل اصلی این زمستان ارزهای دیجیتال بود.

کمی بعدتر تا ۲۰۲۱

با توجه به نرخهای بهره بسیار پایین فدرال که در طول همهگیری جهانی کرونا اعمال شد، بیت کوین در نوامبر ۲۰۲۱ به رکورد بیش از ۶۸ هزار دلار رسید.

با این حال، تغییر در موضع فدرال رزرو در مورد نرخ بهره و سیاستهای پولی گستردهتر در اواخر سال ۲۰۲۱ آغاز شد. با توجه به نگرانیهای تورمی، فدرال رزرو قصد خود را برای افزایش نرخ بهره و کاهش نقدینگی در اقتصاد نشان داد. این چرخش تندرو باعث اصلاح قابل توجهی در بازار ارزهای دیجیتال در ماههای بعد شد. تا ژوئن ۲۰۲۲، بیت کوین بیش از ۷۰ درصد از ارزش خود را کاهش داد و بار دیگر به زیر ۲۰ هزار دلار سقوط کرد!

نمودار بالا سیر تحول قیمت بیت کوین را در کنار نرخ بهره فدرال از ۱ ژانویه ۲۰۱۵ تا ۲۸ فوریه ۲۰۲۱ نشان میدهد. دو خط خاکستری عمودی ۳ مارس و ۱۶ مارس ۲۰۲۰ را نشان میدهد و تاریخهایی را برجسته میکند که نرخ بهره فدرال بطور قابل توجهی به ترتیب ۵۰ و ۱۰۰ واحد کاهش یافت.

قبل و بعداز اعلام نرخ بهره فدرال رزرو چه باید کنیم؟

بر اساس تحقیقات آندریاس نویهیرل از دانشگاه نوتردام و مایکل وبر از شیکاگو بوث، سرمایهگذاران میتوانند با استفاده از یک استراتژی معاملاتی ساده برای اعلامیههای فدرال رزرو ایالات متحده، سودهای کوتاه مدت قابل توجهی در بازارهای سهام ایالات متحده و جهان به دست آورند. این استراتژی میتواند به بازدهی قابلتوجهی، بدون افزایش ریسک دست یابد.

زمانی که سرمایهگذاران در سال ۲۰۱۸ و بعد از اعلامیههای کمیته بازار آزاد فدرال (FOMC) که برخلاف انتظارات بازار بود، اقدام به خرید در بازار کردند، حدود ۴.۵ درصد سود کسب کردند. یافتهها حاکی از آن است که سرمایهگذاران میتوانند از این «سورپرایزها» درآمد کسب کنند، حتی اگر قبل از اعلام موضعگیری نداشته باشند.

بازارها به طور معمول محتوای اعلامیههای FOMC را پیشبینی میکنند که نرخهای بهره هدف جدید فدرال رزرو را آشکار میکند، و معمولاً زمانی واکنش نشان میدهند که فدرال رزرو طبق انتظار عمل نمیکند. اعلام FOMC زمانی که نرخ هدف جدید آن کمتر از پیشبینیهای بازار باشد، غافلگیرکننده است و زمانی که بالاتر از انتظارات باشد، بازار منقبض میشود.

این مطالعه خاطرنشان میکند که. قیمتها حدود ۲۵ روز قبل از یک غافلگیری انبساطی شروع به افزایش کردند که در این مدت حدود ۲.۵ درصد افزایش یافت. قبل از یک غافلگیری انقباضی، قیمتها به طور کلی کاهش یافت. محققان دریافتند که این تحرکات در همه صنایع به جز معدن رخ داده است. بنابراین غافلگیری انقباضی باعث افزایش قیمت سهام میشود.

قیمت سهام به مدت ۱۵ روز در همان جهت حرکت پیش از اعلام به حرکت خود ادامه داد و در نهایت پس از اطلاعیههای غافلگیرکننده انقباضی و انبساطی، اختلاف ۴.۵ درصدی بین قیمت سهام ایجاد کرد.

بر اساس این تحقیق، اعلامیههای ایالات متحده بر قیمت سهام در بازارهای خارجی نیز تأثیر گذاشته است. قیمت سهام در آلمان، کانادا، فرانسه، اسپانیا، سوئیس و بریتانیا با الگوهای مشابه و بزرگی حرکت کرد.

نوهیرل و وبر توضیح میدهند که حتی بدون اطلاع قبلی از نیات FOMC، سرمایهگذاران میتوانند با خرید سهام بلافاصله پس از شوک انبساطی و معامله شورت در زمانی که شوک انقباضی است، از این رانش استفاده کنند. بنابراین حرکات پیش از اعلام نشان میدهد که برخی از سرمایهگذاران از قبل میدانند که آیا اعلامیه FOMC انتظارات بازار را برآورده میکند یا خیر.

سؤالات متداول

آیا فقط نرخ بهره آمریکا روی ارزهای دیجیتال تأثیرگذار است؟

بله تغییر نرخ بهره در کشورهایی که ارزهای دیجیتال بیشتر معامله میشود، میتواند بر بازار ارزهای دییجتال مؤثر باشد. با این حال بیشترین تأثیر گزارش شده در این زمینه مربوط به نرخ بهره آمریکا است.

نرخ بهره آمریکا را چه کسی مشخص و اعلام میکنید؟

نرخ بهره توسط بانکها توسط عوامل متعددی مانند وضعیت اقتصاد تعیین میشود. بانک مرکزی یک کشور (به عنوان مثال، فدرال رزرو در ایالات متحده) نرخ بهره را تعیین میکند که هر بانک از آن برای تعیین محدوده APR خود استفاده میکند.

زمانی که بانک مرکزی نرخ بهره را در سطح بالایی تعیین میکند، هزینه بدهی افزایش مییابد. وقتی هزینه بدهی بالا باشد، این امر مردم را از استقراض منصرف میکند و تقاضای مصرفکننده را کند میکند. نرخ بهره با تورم افزایش مییابد.

برای مبارزه با تورم، بانکها ممکن است ذخایر بیشتری را تعیین کنند، عرضه پول محدود شود، یا تقاضای بیشتری برای اعتبار وجود داشته باشد. در یک اقتصاد با نرخ بهره بالا، مردم به پس انداز پول خود متوسل میشوند زیرا از نرخ پس انداز سود بیشتری دریافت میکنند. در این شرایط بازار سهام آسیب میبیند زیرا سرمایهگذاران ترجیح میدهند از نرخ بالاتر پس انداز استفاده کنند تا اینکه در بازار سهام با بازده کمتر سرمایهگذاری کنند. کسب و کارها همچنین دسترسی محدودی به منابع مالی سرمایه از طریق استقراض دارند که منجر به انقباض اقتصادی میشود.

اقتصادها اغلب در دورههایی با نرخ بهره پایین تحریک میشوند زیرا وام گیرندگان به وامهایی با نرخهای ارزان دسترسی دارند. از آنجایی که نرخ بهره پس انداز پایین است، مشاغل و افراد بیشتر احتمال دارد که وسایل سرمایهگذاری پرریسکتری مانند سهام را انتخاب کرده و خریداری کنند. این هزینهها به اقتصاد دامن میزند و رونق را به بازار سرمایه تزریق میکند که منجر به توسعه اقتصادی میشود.

در حالی که دولتها نرخهای بهره پایینتر را ترجیح میدهند، اما در نهایت منجر به عدم تعادل بازار میشوند که در آن تقاضا بیش از عرضه است که باعث تورم میشود. هنگامی که تورم رخ میدهد، نرخ بهره افزایش مییابد که ممکن است به قانون والراس مربوط باشد.

6.90٪ متوسط نرخ بهره وام مسکن ۳۰ ساله با نرخ ثابت در فوریه ۲۰۲۴ است. این نسبت از ۶.۵۰ درصد در سال قبل و ۳.۸۹ درصد دو سال قبل افزایش یافته است.

فدرال رزرو ممکن است برای کنترل تورم و سایر نیروهای بازار برای حفظ سلامت اقتصاد، نرخ بهره را افزایش یا کاهش دهد. اغلب، بانکها بر اساس چیزی به نام «نرخ اولیه» که توسط فدرال رزرو تعیین میشود، نرخها را تعیین میکنند.

اعتبار شخصی شما و سابقه اعتباری شما نیز بر نرخهای بهرهای که بانکها میخواهند هنگام درخواست اعتبار ارائه دهند، تأثیر میگذارد. یک امتیاز اعتباری بهتر معمولاً به شما امکان میدهد تا نرخهای بهره بهتری دریافت کنید زیرا وام دهنده شما را به عنوان ریسک کمتری نسبت به فردی با امتیاز اعتبار ضعیف میبیند. وامدهندگان ممکن است نرخ بهره بالاتری را دریافت کنند، بنابراین زمانی که شخصی سابقه اعتباری خوبی ندارد، پول بیشتری دریافت میکنند. این به آنها کمک میکند تا در صورت عدم پرداخت بدهی طبق توافق، ضرر و زیان خود را کاهش دهند.

همچنین نوع بدهی نیز بر میزان نرخ سود آمریکا تأثیرگذار است. هنگامی که وام با چیزی غیر از وعده پرداخت شخص یا شرکت تضمین میشود، نرخ بهره ممکن است پایینتر باشد زیرا ریسک کمتری در آن وجود دارد. به عنوان مثال، هنگامی که یک بانک وام رهنی ارائه میکند، این اختیار را دارد که در صورت توقف پرداخت توسط دارنده وام مسکن، ملک را تصرف کرده و آن را بفروشد تا زیان را کاهش دهد. به همین دلیل، وامهای رهنی معمولاً با سود کمتری نسبت به وامهای شخصی یا بدهیهای کارت اعتباری که با وثیقه تضمین نمیشوند، ارائه میشوند.

همین امر در مورد سرمایهگذاری نیز صادق است. به طور معمول، هر چه ریسک کمتر باشد، نرخ بهره بالقوه کمتری میتوانید کسب کنید. به عنوان مثال، سرمایهگذاری گواهی سپرده یکی از کم ریسکترین گزینهها است، اما معمولاً نرخ بازده بالایی کسب نمیکنید. با این حال، اگر سرمایهگذاری بر روی یک شرکت رو به رشد را داشته باشید، اگر شرکت شروع به کار کند، میتوانید بازدهی بسیار بالا را مشاهده کنید. از طرف دیگر، اگر شرکت خوب عمل نکند، ممکن است ضرر کنید.

چگونه از اخبار نرخ بهره آمریکا مطلع شویم؟

اگر به اخبار مالی یا اقتصادی توجه کنید، چیزهای زیادی در مورد نرخ بهره خواهید شنید. در مورد بالا رفتن، پایین رفتن و ثابت نگه داشتن آنها خواهید شنید. همچنین میشنوید یا میخوانید که فدرال رزرو در مورد نرخها چه کاری باید انجام دهد و زمان اقدام است (یا نه). اگر در مورد امور مالی با همتایان خود صحبت کنید، ممکن است بشنوید که آنها چه نرخهایی را برای وام مسکن خود میپردازند یا اگر به دنبال سرمایهگذاری مجدد هستند به دنبال چه نرخی هستند. همچنین میتوانید در مورد نرخهای پرداخت شده در حسابهای پس انداز و سایر سرمایهگذاریها با آنها صحبت کنید. دلیل خوبی وجود دارد که نرخهای بهره موضوع بسیاری از بحثهای مالی هستند: این نرخها برای اقتصاد و وضعیت مالی شخصی هر فرد بسیار مهم هستند.

چرا نرخ بهره وامهای ۳۰ ساله بیشتر از وامهای ۱۵ ساله است؟

نرخ بهره تابعی از ریسک نکول (ورشکستگی) و هزینه فرصت است. وامها و بدهیهای با تاریخ طولانیتر ذاتاً مخاطرهآمیزتر هستند، زیرا زمان بیشتری وجود دارد که در طی آن وام گیرنده میتواند نکول کند. در عین حال، هزینه فرصت در دورههای زمانی طولانیتر بزرگتر است. به دیگر عبارت در طی این مدت آن مبلغ اصلی بسته میشود و نمیتوان از آن برای هیچ هدف دیگری استفاده کرد.

چه چیزی به عنوان نرخ سود بالا و چه چیزی به عنوان نرخ بهره پایین در نظر گرفته میشود؟

اینکه نرخ بهره بالا یا پایین در نظر گرفته میشود بستگی به نوع خاص وام دارد. به عنوان مثال، کارتهای اعتباری اغلب دارای نرخهای بهره بالا هستند، نرخ بهره آنها معمولاً دو رقمی است، که آنها را به اشکال نسبتاً گران بدهی تبدیل میکند. وامهای مسکن معمولاً دارای نرخهای بهره پایینتر هستند، نرخهایی که به طور قابلتوجهی کمتر از میانگینهای تاریخی هستند. وامهای خودرو و وامهای شخصی در جایی بین این دو قرار میگیرند و این نرخها تحت تأثیر عواملی مانند اعتبار و طول مدت وام است.

چگونه فدرال رزرو از نرخ بهره در اقتصاد استفاده میکند؟

فدرال رزرو، همراه با سایر بانکهای مرکزی در سراسر جهان، از نرخ بهره به عنوان ابزار سیاست پولی استفاده میکند. با افزایش هزینه استقراض در بین بانکهای تجاری، بانک مرکزی میتواند بر بسیاری از نرخهای بهره دیگر مانند نرخ وامهای شخصی، وامهای تجاری و وام مسکن تأثیر بگذارد. این امر به طور کلی وام گرفتن را گرانتر میکند، تقاضا برای پول را کاهش میدهد و اقتصاد داغ را خنک میکند. از سوی دیگر، کاهش نرخ بهره، وام گرفتن را آسانتر میکند و هزینهها و سرمایهگذاریها را تحریک میکند.

APR چیست؟

نرخ درصدی سالانه (APR) نرخ دیگری است که ممکن است هنگام قرض گرفتن پول با آن مواجه شوید. APR نرخ بهره شما برای یک سال کامل است، به جای کارمزد یا نرخ ماهانه، در کارتهای اعتباری یا وامهای شما، به اضافه هرگونه هزینه یا کارمزد مرتبط با وام. این هزینه کل داشتن کارت اعتباری یا وام است که به صورت درصد بیان شده است. APR در نظر گرفته شده است تا مقایسه وامها و گزینههای وام را آسانتر کند. شرکتهای کارت اعتباری ملزم به افشای APR قبل از صدور کارت و همچنین صورتحسابهای ماهانه هستند.

جمعبندی

درک میزان دقیق نرخ بهره مستلزم ریاضیات پیچیده زیادی است. اجازه ندهید که این شما را از آگاه شدن بترساند – به خصوص که مجبور نیستید خودتان این محاسبات را انجام دهید. وقتی پول قرض میگیرید، وامدهنده شما ممکن است یک محاسبهگر نرخ بهره یا برگه محاسبه را برای بررسی شما ارائه دهد. شما همچنین میتوانید محاسبهکننده وام مسکن، وام خودرو، وام دانشجویی و محاسبهکننده بهره کارت اعتباری را به صورت آنلاین پیدا کنید. از آنها برای بررسی موقعیتهای فرضی مختلف استفاده کنید تا درک کنید که چگونه بهره ممکن است بر هزینه بدهی شما تأثیر بگذارد. اگر آماده سرمایهگذاری هستید، همچنین میتوانید از ابزارهای مالی رایگان استفاده کنید، که به شما امکان میدهد سرمایهگذاریهای خود را تجزیه و تحلیل کنید، ماه به ماه بودجه خود را بررسی کنید و برای اهداف بلند مدت مالی خود برنامهریزی کنید.

دیدگاه خود را نسبت به این مطلب برای ما ارسال کنید

ارسال دیدگاهدیدگاه های کاربران